Toepassing BUA bij gratis verstrekking maaltijden aan personeel (2016)

Casus

Een ondernemer die accommodaties exploiteert voor vergaderingen, congressen, cursussen etc. biedt verschillende arrangementen aan. Onder andere verzorgt zij ook lunch en diner in buffetvorm. Nadat de gasten gegeten hebben krijgt het personeel de gelegenheid om te eten waarbij zij de van het buffet overgebleven voedselwaren nuttigen. Als het personeel dit niet zou nuttigen dan zou alles weggegooid moeten worden. Het voedsel wordt ingekocht bij leveranciers die btw in rekening brengen die door de ondernemer in aftrek is gebracht. Uitgaande van 125% van de aanschafkosten (exclusief btw) van de maaltijden en aangezien het personeel geen eigen bijdrage betaalt, wordt de jaarlijkse drempel van € 227 overschreden.

Standpunt kennisgroep

Op grond van het Besluit uitsluiting aftrek omzetbelasting 1968 (BUA) moet bij het gratis verstrekken van voedingsmiddelen aan het personeel boven het drempelbedrag (€ 227 excl. btw) een correctie gemaakt worden op de reeds in aftrek gebrachte btw ter zake van de aangekochte voedingsmiddelen. De reden hiervoor is om onbelaste privéconsumptie via een aftrekgerechtigde ondernemer te voorkomen.

Aantekening

In een eerdere zaak over het verstrekken van broodjes tijdens vaktechnische overleggen in de lunchpauze of buiten reguliere kantoortijden (zodat werknemers zoveel mogelijk declarabele uren maken en het contact met klanten zo min mogelijk hinder ondervindt) heeft de rechter eenzelfde standpunt ingenomen. Het zakelijke motief van de gratis verstrekking van eten en drinken aan het personeel doet dus niet af aan toepassing van het BUA. Dit standpunt geldt nog steeds. Houd bij het opstellen van de BUA-berekening dus rekening met het gratis verstrekken van eten drinken aan het personeel. Ook al heeft dit een zakelijk motief.

Verstrekking meervoudige voucher aan personeel & BUA (2020)

Casus

In het kader van een bijzonder personeelsprogramma verstrekt een werkgever aan zijn personeel tegoedbonnen die zijn uitgegeven door bekende internet-detailhandels. De tegoedbonnen zijn aan te merken als vouchers voor meervoudig gebruik zodat bij de aanschaf door werkgever geen btw in rekening is gebracht. Ook de verstrekking aan het personeel is niet belast met btw. Pas bij inwisseling van de voucher door het personeel vindt heffing van btw plaats. De werkgever verstrekt daarnaast nog andere goederen en diensten aan het personeel. De vraag is of de werkgever bij de BUA-berekening de verstrekking van de tegoedbonnen moet meetellen. Zonder de tegoedbonnen mee te tellen wordt de BUA-drempel van € 227 per medewerker namelijk niet overschreden.

Standpunt kennisgroep

De kennisgroep bevestigt dat het gratis verstrekken van een tegoedbon die kwalificeert als voucher voor meervoudig gebruik niet meetelt bij de vaststelling of de BUA-drempel wordt overschreden. De onderbouwing hiervan is dat verstrekkingen die -als zij tegen vergoeding zouden zijn verricht- geen belaste handeling zijn, nooit meetellen voor de vaststelling van de BUA-drempel.

Aantekening

Bij het opstellen van de BUA-berekening is het dus van belang om tegoedbonnen die gratis zijn verstrekt aan het personeel en kwalificeren als vouchers voor meervoudig gebruik, niet mee te tellen bij vaststelling van de BUA-drempel.

Diensten aan buitenlandse ondernemer zonder btw-identificatienummer (2015)

Casus

Een Nederlandse ondernemer verricht bemiddelingsdiensten aan een in het Verenigd Koninkrijk (toentertijd nog onderdeel van de EU) gevestigde ondernemer. Er is sprake van een B2B-(hoofdregel)dienst die belast is daar waar de afnemer is gevestigd. In dergelijke situaties wordt de afdracht van die btw verlegd naar de afnemer. In de Nederlandse btw-aangifte moeten deze diensten verwerkt worden in rubriek 3b. Daarnaast moet in de opgaaf intracommunautaire prestaties (ook wel: Opgaaf ICP) het btw-nummer van de afnemer worden vermeld. In deze situatie wordt door de autoriteiten in het Verenigd Koninkrijk bevestigd dat de afnemer geen btw-identificatienummer heeft vanwege de in aldaar geldende kleine ondernemersregeling. De vragen die opkomen zijn of het ontbreken van een btw-registratiedrempel in de weg staat aan kwalificatie als B2B(hoofdregel)dienst. En zo nee, of de diensten in de btw-aangifte verwerkt mogen worden in rubriek 1e ter voorkoming van mismatches tussen de btw-aangifte en de Opgaaf ICP. De Opgaaf ICP kan namelijk niet volledig ingevuld worden door het ontbreken van het btw-identificatienummer van de afnemer.

Standpunt kennisgroep

De kennisgroep bevestigt dat sprake is van een B2B(hoofdregel)dienst als uit andere informatie blijkt dat de afnemer kwalificeert als ondernemer. Daarnaast wordt goedgekeurd dat de diensten opgenomen mogen worden in rubriek 1e van de btw-aangifte. Op die manier worden mismatches tussen de btw-aangifte en Opgaaf ICP voorkomen.

Aantekening

Met name de goedkeuring van verwerking in rubriek 1e van de btw-aangifte biedt in dergelijke situaties uitkomst om mismatches te voorkomen. In dat geval is het wel van belang dat op basis van andere informatie (zoals uitlatingen op de website, de aard en omvang van de prestatie etc.) vastgesteld kan worden dat de afnemer ondernemer is. Wij raden aan om die beoordeling vast te leggen in de administratie.

Leveringen aan buitenlandse ondernemer zonder btw-identificatienummer (2018)

Casus

Een Nederlandse ondernemer verkoopt goederen aan een Britse afnemer waarbij de goederen vervoerd worden vanuit Nederland naar het Verenigd Koninkrijk (toentertijd nog onderdeel van de EU). De Britse afnemer is ondernemer en gebruikt de goederen voor btw-belaste handelingen maar valt onder de Britse btw-registratiedrempel als gevolg waarvan zij geen btw-identificatienummer heeft. De vraag die opkomt is of de verkopen vallen onder de reguliere regels voor intracommunautaire leveringen van goederen of vallen onder de uitzondering van de afstandsverkopenregeling.

Standpunt kennisgroep

De kennisgroep stelt vast dat wegens de btw-registratiedrempel sprake is van een ondernemer van wie de intracommunautaire verwervingen van goederen niet belast zijn. Als gevolg daarvan is de uitzondering van de afstandsverkopenregeling van toepassing.

Aantekening

Daar waar bij de btw-behandeling van diensten relevant is of de afnemer ondernemer is of niet (zie het kennisgroepstandpunt hiervoor), is dat bij leveringen van goederen niet het geval. Relevant is namelijk of de afnemer btw-belaste intracommunautaire verwervingen verricht. Onze inschatting is dat er in de praktijk echter vaak vanuit wordt gegaan dat als een afnemer geen btw-identificatienummer verstrekt maar daarnaast ondernemer is, lokale btw berekend zal worden op basis van de reguliere regels voor intracommunautaire leveringen van goederen. Vanwege het ontbreken van het btw-identificatienummer is het 0%-tarief namelijk niet van toepassing. Dit terwijl mogelijk buitenlandse btw verschuldigd is omdat de verkopen eigenlijk onder de afstandsverkopenregeling vallen.

Uitvoer door particulieren (2017)

Casus

Een Nederlandse ondernemer levert goederen (zoals slaapkamermeubels of keukens) aan een particulier die de goederen in Nederland laat afhalen en (in ongebruikte staat) laat vervoeren naar haar woonplaats buiten de EU. Van uitvoer als onderdeel van de zogenoemde reizigersbagage is geen sprake. De Nederland ondernemer berekent 21% Nederlandse btw. De vraag die opkomt is of de Nederlandse ondernemer alsnog het 0%-tarief vanwege uitvoer van goederen mag toepassen.

Standpunt kennisgroep

De kennisgroep bevestigt dat het 0%-tarief wegens uitvoer achteraf alsnog toegepast mag worden op de verkopen van goederen aan particulieren met een woonplaats buiten de EU. Het feit dat de Nederlandse wetgeving alleen een goedkeuring kent voor reizigersbagage doet hier niet aan af. De leverancier kan in dit geval na ontvangst van bewijsstukken waaruit de uitvoer blijkt (zoals een door de douane afgetekende kopiefactuur) de btw bij de Belastingdienst terugvragen.

Aantekening

Ook in situaties waarin goederen niet meegenomen kunnen worden in de persoonlijke bagage van een reiziger, kan het 0%-tarief voor uitvoer van goederen aan particulieren met een woonplaats buiten de EU toegepast worden. De leverancier dient wel te beschikken over bewijsstukken waaruit de uitvoer blijkt (zoals een door de douane afgetekende kopiefactuur). Daarom gebeurt dit vaak achteraf.

Vereenvoudigde ABC-regeling (2021)

Casus 1

Drie ondernemers zijn gevestigd in verschillende lidstaten.

- A is gevestigd in Duitsland en heeft een Duits btw-identificatienummer.

- B is gevestigd in België en heeft een Belgisch btw-identificatienummer, maar heeft ook een vaste inrichting in Nederland.

- C is gevestigd in Nederland en heeft een Nederlands btw-identificatienummer.

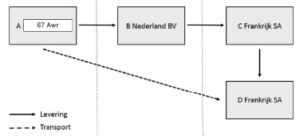

Casus 2

Vier ondernemers zijn gevestigd in verschillende lidstaten.

- A is gevestigd is lidstaat A.

- B is gevestigd in Nederland en heeft een Nederlands btw-identificatienummer.

- C is gevestigd in Frankrijk en heeft een Frans btw-identificatienummer.

- D is ook gevestigd in Frankrijk.

In beide casusposities is de vraag aan de orde of de vereenvoudigde ABC-regeling door tussenhandelaar B toegepast kan worden.

Standpunt kennisgroep

- Casus 1: Een voorwaarde voor toepassing van de vereenvoudigde ABC-regeling is dat tussenhandelaar B geen vaste inrichting mag hebben in de lidstaat waar de goederen naartoe gaan (in dit geval Nederland). Let op, dit geldt alleen als sprake is van een vaste inrichting die betrokken is bij de inkoop en verkoop van de goederen. Daarnaast geldt dat het feit dat partij B een Nederlands btw-nummer heeft niet altijd wil zeggen dat hij ook een Nederlandse vaste inrichting heeft.

- Casus 2: De vereenvoudigde ABC-regeling is van toepassing. Het feit dat de goederen direct verzonden worden naar het bedrijfsadres van partij D (in plaats van partij C) doet hier niet aan af. Dit is slechts anders indien partij C aan partij B aangeeft dat Frankrijk deze vereenvoudiging niet toepast.

Aantekening

Genoemde kennisgroepstandpunten schetsen de contouren van toepassing van de vereenvoudigde ABC-regeling door een in Nederland gevestigde tussenhandelaar.

Artikel 37d Wet OB 1968 in grensoverschrijdende situaties (2021)

Casus

Een ondernemer die niet in Nederland is gevestigd en geen vaste inrichting maar wel een handelsvoorraad in Nederland heeft, draagt zijn onderneming over via een activa-passivatransactie. Een deel van de vergoeding wegens de overdracht heeft betrekking op de Nederlandse handelsvoorraad die in het kader van de overdracht in Nederland blijft. De overdracht van de activa en passiva die wereldwijd bij de overdracht zijn betrokken kwalificeert als de overgang van een algemeenheid van goederen als bedoeld in artikel 37d van de Wet OB 1968. De vraag is of artikel 37d Wet OB 1968 van toepassing is op de verkoop van de handelsvoorraad in Nederland indien dit onderdeel uitmaakt van de overdracht van een onderneming die niet in Nederland plaatsvindt.

Standpunt kennisgroep

De beoordeling of sprake is van een overdracht van een algemeenheid van goederen geschiedt aan de hand van al hetgeen wordt overgedragen, ongeacht waar die leveringen en diensten die onderdeel uitmaken van de overdracht, plaatsvinden en ongeacht waar de leverancier en de afnemer zijn gevestigd. Zodoende dat artikel 37d Wet OB 1968 van toepassing is op de lokale levering van de handelsvoorraad in Nederland in het kader van een internationale activa-passivatransactie.

Aantekening

Houd er rekening mee dat een lokale levering van een handelsvoorraad in Nederland wegens toepassing van artikel 37d Wet OB 1968 niet belast is met btw als die overdracht onderdeel uitmaakt van een internationale bedrijfsoverdracht in de vorm van een activa-passivatransactie.

Artikel 37d Wet OB 1968 en overdracht aanvangsinvestering (2021)

Casus

Een onderneming is voornemens om een serviceflatgebouw voor ouderen te bouwen en te exploiteren. In dat kader zijn kosten gemaakt voor de aankoop van een perceel, advieskosten voor het ontwerp/bouwplan en andere voorbereidende kosten. Tijdens de bouwfase is op enig moment vast komen te staan dat de intentie is gewijzigd van exploitatie naar verkoop. Er wordt een koper gevonden die het perceel inclusief ontwerp/bouwplan, rechten van intellectuele eigendom (zoals rechten van (technische) tekeningen, documentatie, ontwerpen, knowhow en technologie) en andere gebruiksrechten overneemt. De vraag die opkomt is of artikel 37d wet OB 1968 van toepassing is op de overdracht van de zogenaamde aanvangsinvesteringen waarmee na realisatie een economische activiteit kan worden uitgeoefend.

Standpunt kennisgroep

De kennisgroep neemt het standpunt in dat artikel 37d Wet OB 1968 op dergelijke aanvangsinvesteringen niet van toepassing is. Van een algemeenheid van goederen kan alleen sprake zijn als de overgedragen goederen en/of diensten voorafgaand aan de overdracht werden geëxploiteerd door de overdrager. Daarbij wordt opgemerkt dat de overdrager ook het voornemen moet hebben gehad om zelf duurzaam te exploiteren.

Aantekening

Dit standpunt doet ons logisch voorkomen. De opmerking dat de overdrager zelf het voornemen moet hebben tot duurzame exploitatie lijkt inmiddels achterhaald. Uit twee lopende zaken bij het Gerechtshof Arnhem-Leeuwarden uit 2022 over de overdracht van een verhuurd onroerend goed blijkt namelijk dat volgens het Gerechtshof die intentie (verkopen of verhuren) niet relevant is. Nu dit ook uit een recente uitspraak van het Hof van Justitie kan worden afgeleid, is onze inschatting dat de Hoge Raad beide zaken zal afdoen in lijn met het oordeel van het Gerechtshof. Zie ook een eerder door ons gepubliceerde artikel in dat kader.

Meer informatie?

Heeft u vragen naar aanleiding van dit artikel en/of vragen over een specifieke situatie? Neem dan gerust vrijblijvend contact op met onze btw-adviesgroep. U kunt contact opnemen via onderstaande button of per mail: btwadviesgroep@vanoers.nl.

Algemeen - Contact

Neem contact op met Van Oers

Vul hier uw gegevens in en wij nemen binnen 2 werkdagen contact met u op!